運用益が非課税で、掛金の全額が所得控除の対象になるiDeCo。

この税制優遇を受けないのはもったいないと、私も昨年からiDeCoを始めました。

国民年金基金連合会から「掛金控除証明書」も届いたので、年末調整での掛金控除の申告を忘れずにやろうと思います! ↓

ところでiDeCoのメリットを最大限に生かすには、ちょっとしたコツがあります。

そのコツというのが、この2つ。

1.運営管理手数料が0円の金融機関を選ぶ。

2.iDeCoは受け取り方によって税額が変わる。

特にiDeCoの受け取り方は大事です。

どう受け取るかによって、享受できるメリットの大きさも大きく変わります。

1.運営管理手数料が0円の金融機関を選ぶ

iDeCoは、加入するとき、運用中、受け取るときにそれぞれ手数料がかかります。

(手数料は月々の掛金から自動的に差し引かれます。)

このうち、加入時の手数料(2,829円)と受け取るときの手数料(440円)は定額で、どの金融機関でも同じです。

ポイントは運用中の手数料です。

運用中の手数料のうち、iDeCo実施機関(国民年金基金連合会)に対して支払う手数料(月額105円)と事務委託手数料(月額66円)は、どちらも定額(あわせて月額171円)です。

問題は運用中に金融機関に支払う運営管理手数料。

これが金融機関によって月額0円~400円以上と異なるのです。

運営管理手数料はiDeCo加入中は毎月かかるもの。

金融機関を選ぶ時にはぜひ、運営管理手数料を比較しましょう。

このほか金融機関によっては、iDeCoで保有する投資信託の残高に応じてポイントが貯まるサービス(松井証券など)、掛金に応じてポイントがたまるサービスなどがありますので、ポイント重視の方はそのあたりもぜひチェックしましょう。

また商品にかかる手数料(信託報酬)も発生するので、信託報酬の安い商品を選ぶこともポイントですね。

ちなみに私はSBI証券を利用しています。

2.iDeCoは受け取り方によって税額が変わる。

運用益は非課税となるiDeCoも、受け取るときだけは税金がかかります。

あまり知られていませんが、iDeCoは60歳前でも障害を負ったときは「障害給付金」を、加入者が死亡した時は遺族に「死亡一時金」が支給されます。

このうち障害給付金は非課税ですが、死亡一時金は相続税の対象となります。

ここでは一般的な「老齢給付金」として受け取る場合の税金について確認します。

老齢給付金としてiDeCoを受け取る方法は3つあります。

①一時金として受け取る

②年金として受け取る

③一時金と年金を併用して受け取る

※「投資の超基本」(著者:奥美智子さん)を参考にしました。 ↓

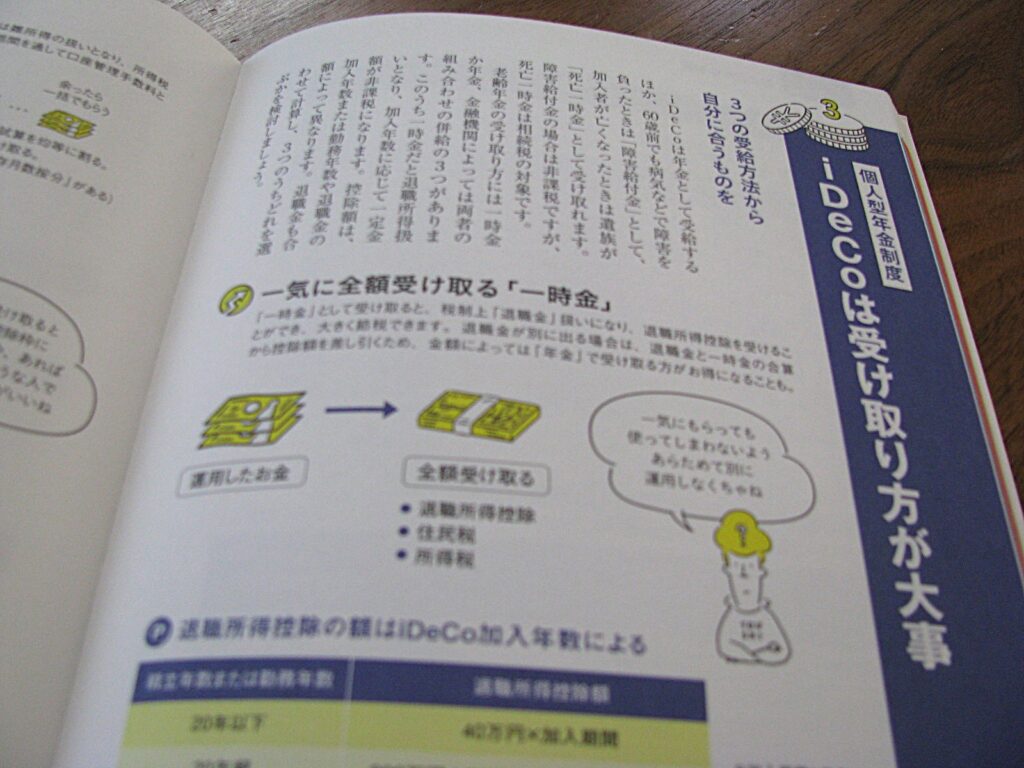

①一時金として受け取る

iDeCoを一時金として受け取る場合は、税法上は「退職金」と同じ扱いになり、退職所得控除を受けることができます。

退職所得控除の額は、iDeCo加入年数(または勤続年数)によって変わり、次の計算式で求められます。

※加入期間は、iDeCo加入年数と勤続年数のうち長いほうで計算します。

・加入年数(または勤続年数)が20年以下

→ 40万円×加入期間

・加入年数(または勤続年数)が20年超

→ 800万円+70万円×(加入年数ー20年)

iDeCoの一時金と退職金を両方もらう場合を考えてみます。

【事例:勤続30年、退職金の額1,200万円、iDeCoの一時金300万円のケース】

勤続年数が25年超なので、退職所得控除の額は

800万円+70万円×(30年ー20年)=1,500万円

このケースではiDeCoの一時金と退職金をあわせた1,500万円を、非課税で受け取れることになります。

加入年数(または勤続年数)が長ければ長いほど、お得というわけですね。

iDeCoの一時金と退職金を別々に受け取る場合は、次の「5年ルール」と「19年ルール」に注意しましょう!

退職所得控除の「5年ルール」とは

iDeCoの一時金を先に受け取る場合、その5年後以降に退職金を受け取れば、退職所得控除を新たに利用することができます。

例えば60歳でiDeCoの一時金を受け取り、65歳で退職金を受け取れば、それぞれ退職所得控除を利用できるのです。

ただしiDeCoの運用期間が短くなるうえ、掛金を所得控除に活用することができなくなってしまうのがデメリット。

退職所得控除の「19年ルール」とは

退職金を先に受け取る場合、その19年後以降にiDeCoの一時金を受け取れば、退職所得控除を新たに利用することができます、が!

定年退職する場合を考えると、退職金を受け取る65歳の19年後って・・・84歳。

実際にはiDeCoの給付を請求しないまま75歳になると、そのときから支給されることになるそうです。

84歳まで待つことは不可能なので、退職所得控除を新たに利用することはできないことになります。

まぁ、仮に退職所得控除を利用できたとしても、84歳まで受け取らない選択が正しいとは思えないのですが。

②年金として受け取る

iDeCoを年金として受け取る場合は、税法上は「公的年金」と同じ雑所得の扱いになり、公的年金等控除を受けることができます。

公的年金等控除の額は、年齢と年金収入額(iDeCoの年金額+公的年金額)によって変わります。

年金収入額が130万円以下の場合

・65歳未満の公的年金等控除額は60万円

・65歳以上の公的年金等控除額は110万円

年金収入額が130万円超~330万円の場合

・65歳未満の公的年金等控除額は年金収入額✖0.25+27万5,000円

・65歳以上の公的年金等控除額は110万円

年金収入額が公的年金等控除の額以下なら、税金がかからないというわけですね。

ただしiDeCoを年金で受け取る場合は運用中の手数料が毎月かかるほか、受け取るたびに手数料(440円)が発生します。

まずは一時金として受け取ることを優先するのが良いと思います。

③一時金と年金を併用して受け取る

iDeCoの一時金を受け取るときに税金がかかってしまう場合は、一時金と年金を併用して受け取る方法もあります。

退職所得控除の枠を使いきるまでは一時金として受け取り、残りを年金で受け取るのです。

できるだけ年金での受取額を少なくすることがポイントです。

年金収入額が高いと、税金だけでなく国民健康保険料も上がってしまいます。

また国民健康保険加入の70歳以上の場合、医療費負担は原則2割ですが、一定以上の収入があると3割負担になってしまうことにも要注意です。

ちなみに一定以上の収入とは、年収が約370万円以上のこと。

(※ただし、夫婦2人世帯で収入額520万円未満、1人世帯で収入額383万円未満の方は、申請によって2割負担になります。)

年金は、たくさんもらえば良いというわけでもないんですね。

大切な老後の資金ですからじっくりシュミレーションして、そのメリットを最大限生かせるようにしたいです。

最後までお読みいただき、ありがとうございました。